En agosto de este año, el Instituto Mexicano para la Competitividad (IMCO) y la Fundación Friedrich Naumann FNF) presentaron una actualización de los estudios que han venido realizando para hacer un ejercicio comparativo entre las entidades federativas del país e identificar su nivel relativo de preparación ante el nearshoring. Con la incorporación de nuevas variables, tomaron en cuenta la disponibilidad de recursos locales y las condiciones estructurales que facilitan la inversión y la eficiencia productiva. Las variables se organizaron en cuatro dimensiones relacionadas con el mercado laboral, los insumos básicos, la vivienda y el entorno regulatorio en las entidades.

En el primer eje o dimensión, el componente laboral, se incluyen factores como la disponibilidad de mano de obra, el nivel y la infraestructura educativa y el acceso a capacitaciones laborales y habilidades como el dominio del inglés. El eje estructural de vivienda y servicios públicos evalúa la disponibilidad de vivienda en las entidades y el acceso a los servicios básicos en los hogares, así como la cantidad de vehículos de transporte público que permitan conectar a los trabajadores con sus lugares de empleo. El tercer eje de condiciones necesarias para atraer inversiones y facilitar la relocalización de cadenas productivas a las entidades mexicanas es la disponibilidad de insumos básicos, es decir, el acceso a energía eléctrica y agua a precios accesibles y con suministro constante. Además de los precios marginales de la energía eléctrica y la disponibilidad de agua renovable, se analiza la suficiencia de la infraestructura hidráulica de las entidades. Por último, en materia de estado de derecho y entorno regulatorio, se analizan datos sobre incidencia delictiva en las empresas, percepción de la eficiencia del marco regulatorio de la entidad y existencia de programas gubernamentales encaminados a impulsar la atracción de inversiones.

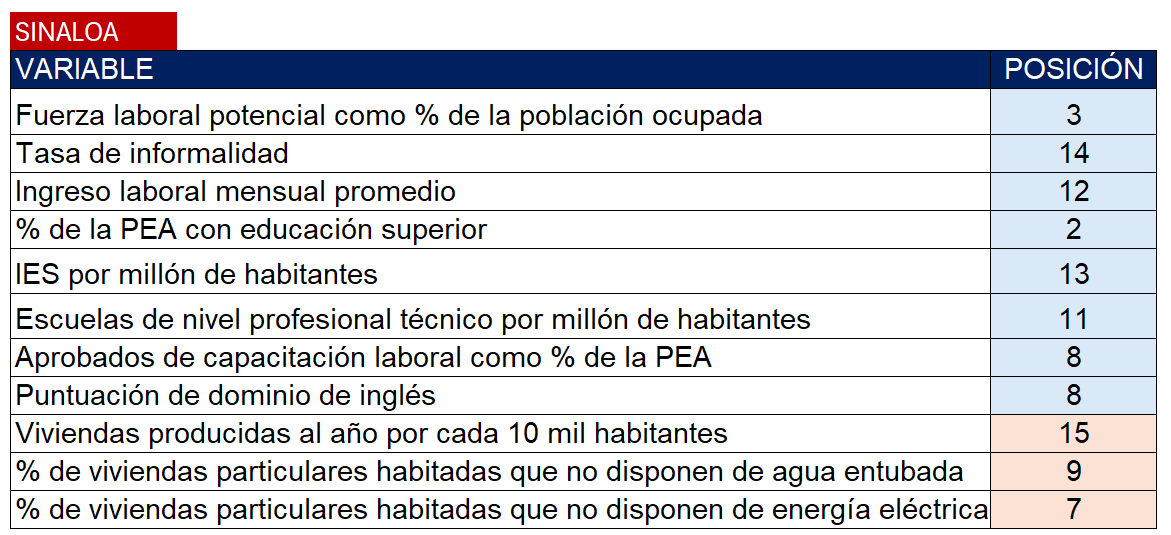

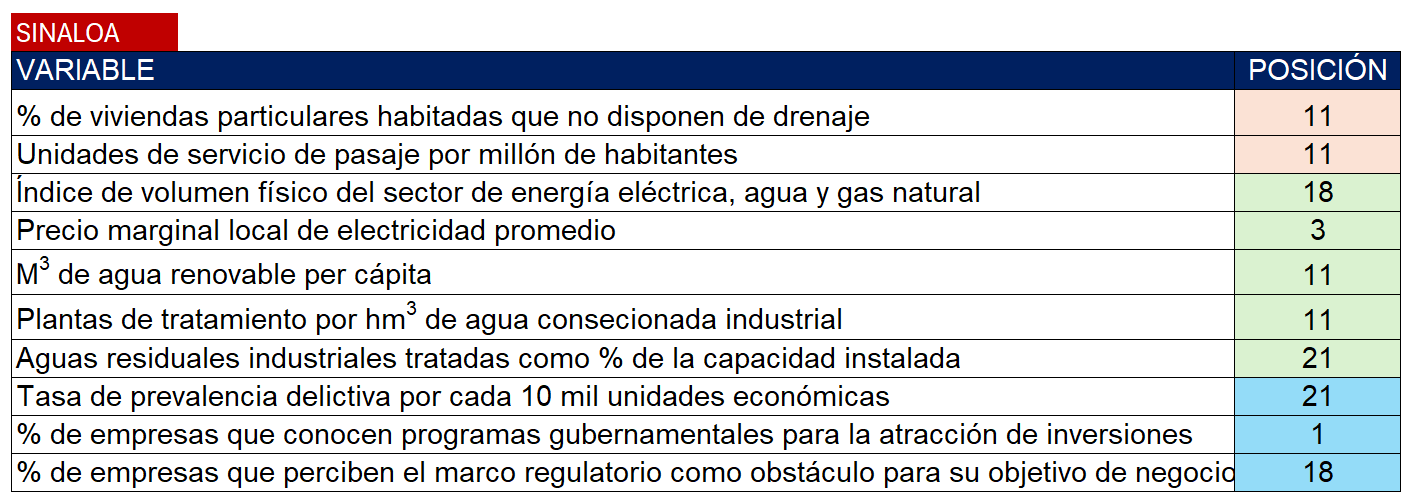

El propósito del análisis que ahora comparto, basándose en el estudio del IMCO, es destacar la posición y las condiciones que Sinaloa tiene y puede tener considerando los 21 indicadores considerados en este estudio, que reflejan el desempeño de las entidades en esos cuatro ejes o dimensiones.

En principio diré que, siguiendo el comunicado del IMCO, los resultados muestran que Nuevo León, Aguascalientes y Coahuila tienen un mejor desempeño que el resto de las entidades y cuentan con facilidades para aprovechar la tendencia de relocalización de cadenas productivas. En contraste, Oaxaca, Edo. Méx. y Zacatecas son entidades cuyas condiciones estructurales dificultan la atracción de inversiones y el incremento de actividades económicas ligadas con el nearshoring.

Para ubicar a las entidades federativas en el ranking del desempeño de estas en los indicadores evaluados, el IMCO considera el número de veces en las que cada entidad consigue una de las primeras 10 posiciones, y el número de veces en las que se ubica en las últimas diez posiciones. Así, Nuevo León se encuentra en la primera posición del ranking, ya que aparece 13 veces en las primeras 10 posiciones y solo 7 en las últimas. Aguascalientes ocupa la segunda posición en tanto 11 veces se coloca en las mejores posiciones y solo 3 en las peores. Sinaloa se encuentra en la posición 9 con igual número de buenas y malas posiciones (8).

Debo decir que revisé los datos el IMCO y efectivamente encuentro a Sinaloa en 8 ocasiones entre los mejores 10 y prácticamente nunca entre los 10 peor calificados. De cualquier modo, la posición 9 en la que el IMCO ubica a la entidad, significa reconocer que está en ventaja frente a muchas entidades que en la práctica están aprovechando mucho más el fenómeno del nearshoring. Luego entonces, hay condiciones que no se están explotando.

De las 8 buenas posiciones de Sinaloa, la mayor parte corresponde al eje o dimensión componente laboral y particularmente se refieren al porcentaje de la PEA con estudios superiores y a la fuerza laboral potencial como porcentaje de la población ocupada. En vivienda y servicios públicos se destaca en dotación de servicios en las viviendas; en precio marginal local de electricidad promedio, en el eje de disponibilidad de insumos básicos y; en el porcentaje de empresas que conocen programas gubernamentales para la atracción de inversiones, en el caso de estado de derecho y entorno regulatorio.

De acuerdo con la metodología del IMCO, se está en desventaja en viviendas producidas al año, en la generación de energía, en el tratamiento de aguas residuales industriales tratadas, en inseguridad y violencia y, en la percepción del marco regulatorio como obstáculo para establecer empresas.

Ahora bien, si estas son las condiciones de las entidades federativas para aprovechar el nearshoring, consideré que sería relevante revisar qué entidades realmente se han beneficiado con él, reconociendo que esto puede medirse, entre otros indicadores, tomando en cuenta la evolución de variables como la Inversión Extranjera Directa (IED), las exportaciones y el empleo. Analizaré primero los resultados de algunos estudios y al final les hablaré de las cuentas que yo llevo.

A finales del año pasado en la página de THE LOGISTICS WORD se analizaron los resultados de un estudio titulado Nearshoring in México hecho por la consultora Deloitte, en el que se señala que las entidades del norte del país son las que se han visto más beneficiadas por el nearshoring, ya que los estados de Coahuila y Nuevo León son los que han recibido la mayor cantidad de proyectos vinculados a este fenómeno. Otras entidades que también destacan en los anuncios de inversión por nearshoring son la Ciudad de México y Guanajuato. Una de la región centro y otra del Bajío. Después son relevantes también los casos de Jalisco, San Luis Potosí, Durango y Chihuahua quienes son parte de las entidades que están recibiendo importantes inversiones. Como se sabe, las industrias más propensas a la relocalización son las manufactureras. En particular, las empresas fabricantes de productos electrónicos y la industria automotriz. Los sectores más beneficiados por el nearshoring son la fabricación de semiconductores y otros componentes tecnológicos. También figuran como importantes la fabricación de muebles de oficina, la agricultura y la fabricación de otros productos metálicos.

Por su parte, IDC on line, a principios de este año, señala que las 10 entidades con mayor participación en la IED recibida por el país fueron la CDMX (32.0%), Nuevo León (9.0%), Sonora (8.0%), Chihuahua (5.0%), Edomex (4.0%), San Luis Potosí (4.0%), Aguascalientes (4.0%), Jalisco (4.0%), Baja California (4.0%) y Puebla (3.0%). Por regiones destacan el norte, el Bajío y el centro del país.

El Banco Base, a mediados del año pasado presentó los resultados de un estudio titulado Nearshoring ¿El momento mexicano? en el que destaca el crecimiento de la participación de México en las importaciones de Estados Unidos. Dice, por ejemplo, que la participación de productos mexicanos en las importaciones totales del sector de bebidas y tabaco subió de 22.1% a 36.6% entre 2016 y 2023, esto implica un crecimiento de 14.51 puntos porcentuales, siendo el subsector en el que más se ha ganado participación de mercado con Estados Unidos. En segundo lugar, se ubicaron las importaciones de equipo de transporte, con la participación de México subiendo de 26.1% a 34.4% de las importaciones totales de ese subsector en Estados Unidos.

Explica también que las exportaciones de la mayoría de los estados muestran un crecimiento significativo en el periodo del 2016 (previo a la guerra comercial con China y la pandemia) al 2023. Sin embargo, muchos estados tienen una baja participación en las exportaciones totales de México, por lo que es importante considerar la contribución al crecimiento de las exportaciones totales durante el periodo. Los estados con la mayor contribución al crecimiento de las exportaciones son: Chihuahua (14.1%), Coahuila (14.3%), Nuevo León (10.8%), Baja California (9.0%), San Luis Potosí (5.6%), Tamaulipas (3.6%) y Jalisco (4.2%). En conjunto, estas entidades explican el 68.4% del crecimiento de las exportaciones en el periodo de 2016 al 2023. Sinaloa solo contribuye con el 1.9 por ciento y ocupa en la lista nacional el puesto 18.

Además de la inversión y las exportaciones, la creación de empleo formal está relacionada con el nearshoring y los estados que mejor han aprovechado esta oportunidad también son aquellos en donde la formalidad laboral se ha incrementado. Destacan la CDMX y el estado de Nuevo León, como los que de agosto de 2021 a agosto de 2024 muestran el mayor crecimiento en el número de afiliados al IMSS. Por regiones los mayores aumentos corresponden al norte (Nuevo León, Coahuila y Sonora), el centro (CDMX, Estado de México y Puebla) y el Bajío (Jalisco, Guanajuato y Querétaro). En este ranking Sinaloa ocupa la posición 22 formando parte del grupo de entidades que menos empleo han creado del 2021 a la fecha.

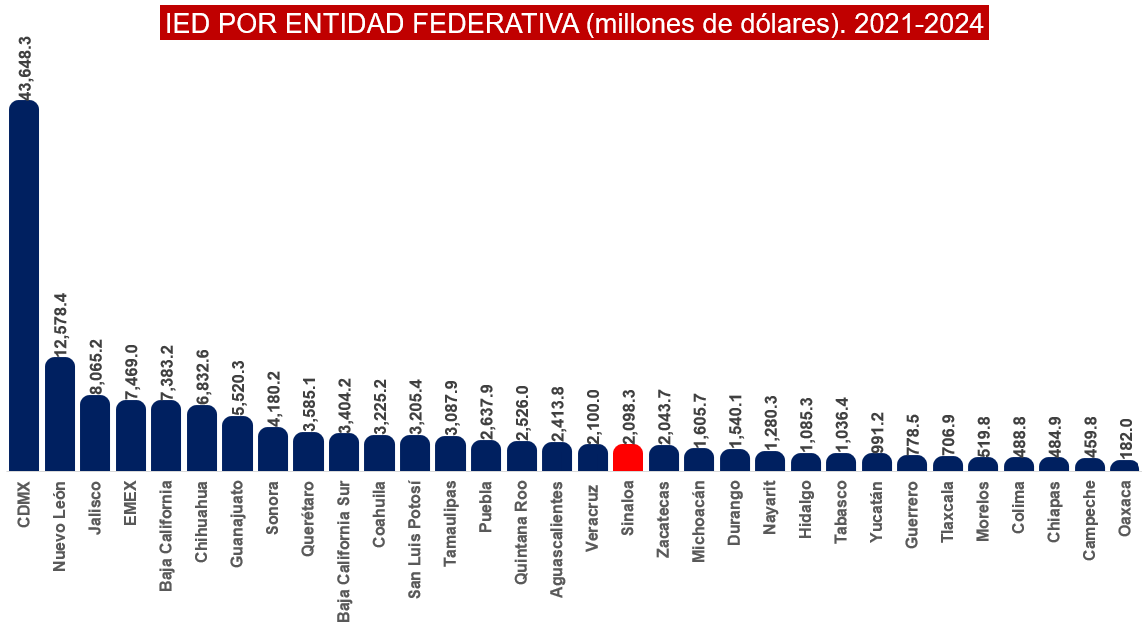

De acuerdo con nuestros datos, de 2021 al primer semestre de 2024, México ha recibido casi 40 mil millones de dólares por concepto de nueva IED y las entidades con las mayores contribuciones son la CDMX (30.9%), Nuevo León (8.5%), Baja California Sur (7.3%), Jalisco (5.2%), Baja California (4.9%) y Guanajuato (3.6%). En términos per cápita (nueva IED por cada 100 mil ocupados) la lista la encabezan Baja California Sur (639.2 mdd), CDMX (259.4 mdd), Quintana Roo (139.3 mdd), Nuevo León (116.5 mdd) y Baja California (108.0 mdd). En ambas listas, Sinaloa ocupa la posición 15.

Si consideramos la IED total (incluyendo nuevas inversiones, reinversión de utilidades y cuentas entre compañías), para el mismo periodo, los primeros cinco lugares corresponden a la CDMX (31.8%), Nuevo León (9.2%), Jalisco (5.9%), Estado de México (5.4%) y Baja California (5.4%). Juntas representan casi el 60 por ciento del total de IED. En términos per cápita (IED total por cada 100 mil ocupados), CDMX (925 mdd), Baja California Sur (755.6 mdd), Nuevo León (433.9 mdd), Baja California (414.8 mdd) y Chihuahua (385.3 mdd), son los mejores. Sinaloa contribuye con el 1.5 por ciento y se ubica en la posición 18 en ambos casos.

Entre el 2021 y el 2023, las mayores tasas de crecimiento en IED corresponden a Aguascalientes (3170.4%), Tlaxcala (512.8%), Sonora (201.6%), Quintana Roo (116.3%) y Morelos (106.3%). Sinaloa muestra en el periodo una caída del -22.6 por ciento. Ocupa el lugar 22 de esta tabla.

Un cruce entre los resultados mostrados por el IMCO y el comportamiento en los últimos años de la IED en las entidades federativas muestra algunos casos contradictorios, evidenciando que quizá los ejes y las variables consideradas no son suficientes para explicar el aprovechamiento del nearshoring o que algunas entidades no están aprovechando su potencial. Por ejemplo, de las entidades que ocupan las primeras 10 posiciones en la lista del IMCO, solo la mitad estarían mostrando que están haciendo valer sus buenas condiciones para aprovechar el nearshoring. Serían los casos de Nuevo León, Aguascalientes, Coahuila, Jalisco y Baja California Sur, que aparecen también en los primeros lugares en captación de IED. Pero Colima, puesto 4 en la lista del IMCO, en IED ocupa las posiciones 29 y 19, en IED en términos totales y per cápita, respectivamente. Situación similar ocurre con Tamaulipas (6/13 y 16), Morelos (7/28 y 29), Yucatán (8/25 y 25) y Sinaloa (9/18 y 18).

La lectura de las cifras revela también que algunas entidades caracterizadas por su buena posición en el ranking de IED no aparecen en buenas posiciones en la lista del IMCO. Por ejemplo, en la lista de las entidades con mayor IED, observamos que la CDMX (que ocupa el primer lugar en IED), en la lista del IMCO se ubica en la posición 15. Son también los casos del Estado de México, Baja California, Chihuahua, Guanajuato y Sonora, que están entre las entidades con mayor IED, pero ocupan, respectivamente, las posiciones 31, 19, 14, 25 y 13 en la lista del IMCO, que considera las mejores condiciones para atraer inversiones.

Para Sinaloa lo que tenemos es que, ateniéndonos a los resultados del estudio del IMCO, aparecemos como un estado que en general cuenta con buenas condiciones para aprovechar el nearshoring, mostrando los principales negativos en temas medio ambientales y de seguridad. Tan no estamos mal, que quedamos dentro de las primeras 10 posiciones. Pero en lo que llevamos del 2021 a la fecha esto no parece reflejarse en las cifras que mejor evidencian el aprovechamiento del fenómeno de nearshoring: IED, exportaciones y empleo.

Como hemos visto, a las exportaciones nacionales contribuimos poco y en cuestión de empleo no hay nada que presumir, ni en dinámica, ni en cambio estructural. A la IED nacional también aportamos poco, pero además lo hacemos atrayendo inversión que no resulta relevante para el impulso de los sectores ligados al nearshoring que aquí hemos señalado. Del 2021 a la fecha poco más del 48 por ciento de la IED que Sinaloa ha recibido se ha concentrado en el sector de transportes (transporte por ductos) y apenas un 7.6 por ciento en industrias manufactureras.

En otras entidades, como Jalisco, Sonora, Coahuila o Aguascalientes, el destino de la IED es hacia sectores dinámicos y complejos. En Jalisco, por ejemplo, el 62 por ciento de la IED extranjera recibida en los últimos cuatro años se ha concentrado en las industrias manufactureras. En Sonora, Coahuila y Aguascalientes, la industria manufacturera concentra el 25, 99 y el 85 por ciento de la IED total recibida por estas entidades en el periodo reciente. La Industria de las bebidas y del tabaco, la Fabricación de equipo de computación y la Fabricación de equipo de transporte, acaparan los mayores montos.

Creo que, en Sinaloa, para poder avanzar, debemos superar la complacencia y no magnificar las cifras que en ocasiones nos favorecen. Una ocasional buena tasa de crecimiento trimestral de la actividad económica o un aumento de la IED que es irrelevante en el plano nacional y que no corresponde a un cambio de rumbo en la estrategia de crecimiento y desarrollo económico regional, no debería ser el camino que nos guiara porque no resuelve ni atiende los problemas estructurales. Mejorar el bajo PIB per cápita, alcanzar tasas de crecimiento económico por arriba de la tendencia nacional y modificar la estructura productiva que nos ata a los sectores menos dinámicos y poco complejos, deberían ser las razones por la que deberíamos trabajar en un nuevo modelo de desarrollo. Viene un nuevo gobierno nacional y está planteando estrategias de desarrollo por regiones. Se dice que los mejores años del nearshoring están por venir. Quizá todavía haya tiempo para trabajar en cuatro cuestiones básicas: mejorar la infraestructura productiva, mejorar con sentido estratégico la calidad del capital humano (no basta con contar con una cantidad importante de ocupados con estudios superiores), promocionar al estado con una estrategia diferente (quizá con nuevos actores) y, construir un nuevo modelo de crecimiento y desarrollo económico con visión de largo plazo.

Referencias:

https://thelogisticsworld.com/planeacion-estrategica/nearshoring-en-mexico-un-fenomeno-que-esta-emergiendo-rapidamente/

https://idconline.mx/comercio-exterior/2024/01/24/top-10-de-estados-beneficiados-por-el-nearshoring

https://blog.bancobase.com/nearshoring-volumen-2-el-momento-mexicano

https://www.eleconomista.com.mx/estados/Nearshoring-tendra-impacto-desigual-en-los-estados-Moodys-20231114-0103.html

IMCO y FNF (2024). NEARSHORING: PRIORIDADES PARA EL DESARROLLO REGIONAL. México.

Comentarios

Antes de dejar un comentario pregúntate si beneficia a alguien y debes estar consciente en que al hacer uso de esta función te adíeles a nuestros términos y condiciones de uso.